M&Aについて教えてください

M&Aについて教えてください

<M&Aとは>

M&A(Mergers and Acquisitionsの略称)は、狭義には企業の合併や買収のこと、広義にはそれらに加えて事業譲渡や資本提携まで含んだ概念を意味しています。

最近では、大企業だけでなく、後継者のいない中小企業の事業承継の問題解決手法としても活用されています、。

一般的に、企業はM&Aをするために企業経営をおこなっているわけではありません。企業は人的資産、構造資産、関係資産などの知的資産の活用により業績向上を図り、結果として企業価値の向上につなげています。

あくまでも、知的資産活用の結果として業績が向上し、企業価値向上を図ることが企業経営の本筋であることに留意する必要があります。

一方、M&Aの場面では、一部の知的資産が「のれん(超過収益力)」として企業価値評価されます。そのため、M&Aを意識しているセルサイド企業にとってみると、知的資産自体の価値向上対策という領域も存在します。

<M&Aのバリュエーションと知的資産>

M&Aでは企業価値評価(以下バリュエーション)によって対象企業の価額を算出し、それを基に売り手側企業(以下セルサイド)と買い手側企業(以下バイサイド)が相対で譲渡条件(価額面以外も含めた)交渉を行います。

しかし、バリュエーションには唯一絶対の手法はありません。また、買い手企業にとっていくら理論的に妥当と考えられる価額を設定したとしても、その事業を必要としない企業にとっては全く価値がありません。

つまり、A社という対象企業の企業価値はB社にとっては2億円の価値があっても、C社にとっては1,000万円の価値もないということがありえます。

なぜなら、①セルサイド、バイサイドの評価手法の違い、②財務数値以外(シナジーや知的資産など)に対する評価の違い、③思惑、その他の判断基準などによって対象企業の評価が大きく上下するからです。

そのため、セルサイドがなるべく高い価額で企業(事業)譲渡したければ、「どのように企業経営を行うと企業価値が向上するのか」を考え、日頃から企業価値向上のための経営を実践することが必要になります。

また、M&Aの条件交渉時には、セルサイドが自社の財務数値以外の自社の魅力をバイサイドに適切に伝える必要があります。この時、知的資産経営報告書がM&Aにおける開示資料することができます。開示資料による具体的な訴求ポイントとして、自社の独自性、模倣困難性、シナジーなどがあげられます。

セルサイドが提供する知的資産など財務数値以外の情報は、自社に対するバイサイドの過小評価を防止し、バイサイドが自社の実態をできるだけ適正に評価する材料となります。一方、バイサイドにとってはポストM&Aのシナジーを測る上で有用な情報となります。

知的資産は「財務諸表に表れない無形の資産の総称」と捉えられていますが、M&Aの場面では、バリュエーションによって知的資産の一部が超過収益力としてバイサイドの貸借対照表上に「のれん(超過収益力)」という形で顕在化します。ただし、買収企業の財務諸表に資産として計上される「のれん(超過収益力)」は単独では売却できません。

<M&Aの各種算定手法と知的資産>

M&Aのバリュエーションと知的資産の関係について簡単に触れておきたいと思います。

年買法(時価純資産額法)

時価純資産価額に平均利益の数年分を営業権として加算して買収価額とする手法です。

利益の数年分とした営業権を担保するものが、知的資産の評価であると考えます。ただし、業種や市場環境などによって加算する年数は変動します。

DCF法(収益還元法)

未上場企業のバリュエーションではあまり用いられませんが、上場企業では良く用いられます。予想フリーキャッシュフローと資本コストを用いて企業が獲得すると見込まれるフリーキャッシュうローの将来価値を現在価値に割り戻す手法です。一般的に純資産額を大きく上回ることが多く、この純資産価額を超過する部分を担保するものが知的資産の評価と考えられます。

類似業種比準法

対象企業が属する類似上場企業のPERやPBRなどを参考に企業価値評価する手法です。

純資産価額と株式時価総額の乖離部分を担保するものが知的資産の評価と考えられます。

しかし、上記のいずれの手法を用いても、超過部分の評価は評価者や評価した環境によって大きく異なります。具体的には、知的資産の評価は、先述のように評価者のマインドや時代背景、株式の相場環境などに大きく影響されます。そのため、企業実態に変化がなくても、評価日が違っただけで知的資産に対する評価が一変するということがありえます。

<バイサイドからのバリュエーション>

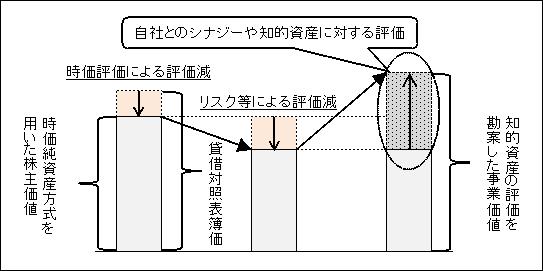

バイサイドからのバリュエーションと知的資産のイメージを図にすると以下のようになります。

知的資産とバリュエーション

上記は、時価純資産方式を用いてバイサイドがどの程度まで買収価額として許容できるかを算定する場合のイメージ図です。

具体的なバリュエーションの1つのイメージとして、①財務諸表に表れた数値を実態ベース(時価)で再評価する、②法務リスク、税務リスク、労務リスク、環境リスク、などのリスク面の影響を加味する、③買収後のシナジーや知的資産を評価する、というステップが考えられます。

以上からバイサイド企業とのシナジーや知的資産に対する評価が高ければ、買収価額が高くなることがイメージできます。

逆に、知的資産に対してマイナスの評価が大きくなると、リスク等による評価減がないと仮定しても、純資産評価額、場合によってはそれよりも買収価額が低くなることもあります。

その場合、貸借対照表上には「負ののれん」が計上されます。

具体的なマイナスの評価の例として、潜在的なマイナスのリスクが見つかる以外に、知的資産の評価面で企業価値の源泉が人的資産に負っているところが大きく、M&Aによって人的資産が毀損(優秀な人材の流出)し、収益の源泉がなくなってしまうと予測されることなどが考えられます。

このケースでは、人的資産から構造資産に変換する仕組みを構築することで評価減を回避できた可能性が高いと考えられます。

<M&Aと支援者>

IT企業が赤字体質でも買収対象になる理由は技術やノウハウに加えて会員数○○万人という顧客数(関係資産)に価値があると考えられるからです。

また、チェーン展開している小売業が買収対象になるのは、立地面の優位性に加えてしっかりしとした管理体制、組織体制、ブランド力や顧客ロイヤルティなどの知的資産に価値があるからです。

知的資産の価値は中小企業の財務諸表に直接表れませんが、M&Aの場面では重要視されるポイントになるとともに価額として算定されます。

実際に、次期決算が赤字計上見込みで6,000万円の債務超過の企業にもかかわらず、買収価額1億円で株式譲渡が成立したというケースもあります。

ポイントは、優良な顧客(関係資産)の評価にあったと考えられます。その理由として、バイサイド企業は自社の製品の販売シナジーによって1億円の回収が短期間に回収可能と考えことがあげられます。

支援者は、①対象企業の人的資産、構造資産、関係資産など知的資産を認識する、②知的資産強化の優先順位、活用するための施策、必要な経営資源を明確にする、③優先順位と実現可能性を勘案する、などを意識して知的資産経営の支援に取組むことが重要です。

また、M&A対策では、実行までの想定期間によって知的資産経営に対する取組み方が異なると考えられるので、「いつまでに」という想定期間を見込むことも重要なポイントとなります。

事業承継など想定期間があるM&Aの場合、強化すべき知的資産の優先順位を見極め、企業価値の向上を図ることが重要です。

ご依頼やご相談、資料請求は下記よりお願いいたします。

TEL:03-6447-2238 (月〜金曜日 10:00 〜 17:00)

ご依頼やご相談、資料請求は下記よりお願いいたします。

TEL:03-6447-2238

(月〜金曜日 10:00 〜 17:00)